میمورنڈم ڈچ ڈی جی اے

Updated on 28 November 2022

1۔ تعارف

اس میمورنڈم میں، ہمارا مقصد آپ کو کمپنی کا ٹھوس ڈھانچہ قائم کرنے کے بہترین طریقہ کے بارے میں مشورہ فراہم کرنا ہے۔ اس میں اسے ٹیکس سے ہم آہنگ اور منافع بخش بنانا بھی شامل ہے۔ ہم کمپنی کی ساخت، انکم ٹیکس اور ڈائریکٹر شیئر ہولڈر (ڈچ: DGA) کے لیے کم از کم اجرت جیسے عوامل کو دیکھنے جا رہے ہیں۔ نیز، ہم اس بات کا خاکہ پیش کریں گے کہ بیرون ملک رہنے والے ڈی جی اے کے ساتھ کیسے موافقت کی جائے، مثال کے طور پر سرحد پار حالات میں۔ اس مضمون کے لیے، ہم اٹلی میں رہنے والے DGA کے ساتھ ڈچ BV کے ساتھ ایک نظریاتی کیس استعمال کرتے ہیں۔ اس معلومات کو ہاتھ میں رکھتے ہوئے، ہم نے ضروری DGA اجرت کے بارے میں تحقیق کی، اگر اطالوی ہولڈنگ قائم کرنا افضل ہے اور ڈیویڈنڈ پر ٹیکس کیسے لگایا جائے گا۔

ہر ڈی جی اے کے اپنی کمپنی میں حصص ہوتے ہیں اور اس طرح ڈیویڈنڈ وصول کرتے ہیں۔ کافی سود سے حاصل ہونے والے منافع پر ہالینڈ میں 26,9% کے مقابلے میں ٹیکس لگایا جاتا ہے، جب کہ پیدا ہونے والی آمدنی پر کم از کم 37,07% اور زیادہ سے زیادہ شرح 49,5% پر ٹیکس لگایا جاتا ہے۔ انکم ٹیکس کافی سود سے حاصل ہونے والے منافع کے ٹیکس سے بہت زیادہ ہے۔ فیصد میں اس فرق کی وجہ سے، ڈچ حکومت نے ایک کمپنی کے ڈی جی اے کے لیے فرضی ملازمت متعارف کرائی۔ اس کا بنیادی مطلب یہ ہے کہ ڈی جی اے کو اپنے BV سے تنخواہ وصول کرنے کی ضرورت ہے۔ اس موضوع پر ہم آگے بات کریں گے۔

2. ڈچ ڈی جی اے کے لیے تنخواہ کی ضروریات

ڈچ ٹیکس کا قانون ہر ڈائریکٹر شیئر ہولڈر سے اس کو اپنے ڈچ BV سے اجرت ادا کرنے کا تقاضا کرتا ہے۔ ڈچ اجرت کے قانون کا آرٹیکل 12a ('wet op de loonbelasting') DGA کو ایک اجرت کا تقاضا کرتا ہے جو درج ذیل تین اختیارات میں سے سب سے بڑی رقم کے مساوی ہو:

- سب سے زیادہ موازنہ ملازمت میں اجرت کا 75%؛

- کمپنی کے لیے کام کرنے والے تمام ملازمین کی سب سے زیادہ اجرت؛

- € 48.000.

اس اجرت پر انکم ٹیکس میں ٹیکس لگایا جاتا ہے جیسا کہ تعارف میں بتایا گیا ہے، تنخواہ کی اونچائی کے لحاظ سے 37,07% یا 49,5% کی شرح کے خلاف۔

2.1 سرحد پار حالات میں ڈی جی اے کی تنخواہ

مذکورہ بالا اجرت کے تقاضے کسی بھی ڈچ ڈی جی اے کے لیے ہیں، جو جسمانی طور پر ہالینڈ میں بھی رہ رہا ہے۔ ہمارے نظریاتی معاملے میں، تاہم، ہمارے پاس اٹلی میں رہنے والا ڈی جی اے ہے۔ یہ حقیقت ہماری خیالی صورتحال کو نام نہاد سرحد پار کی صورت حال بنا دیتی ہے۔ DGA اجرت ایک ایسی چیز ہے جو صرف ڈچ ٹیکس قانون نے متعارف کرائی ہے، لہذا یہ ایسی چیز نہیں ہے جو دوسرے ممالک بھی لاگو کرتے ہیں اور/یا جانتے ہیں۔ سرحد پار حالات میں، ہمیں ہمیشہ نیدرلینڈز اور قابل اطلاق ملک کے درمیان موجودہ ٹیکس معاہدے کی چھان بین کرنی چاہیے، اس معاملے میں اٹلی جیسا کہ ہم نے کہا۔ DGA کی مطلوبہ تنخواہ کی انفرادیت کی وجہ سے، کسی ملک کو اپنے شہریوں پر لاگو ہونے سے پہلے اس ڈچ ریگولیشن کو قبول کرنا چاہیے۔ اگر آپ نیدرلینڈز اور اٹلی کے درمیان ٹیکس کے معاہدے کو دیکھیں تو آپ کو ایسا کوئی قانون یا ضابطہ نہیں ملے گا۔

اس کا سیدھا مطلب ہے کہ ڈچ BV کے DGA جو اس وقت اٹلی میں رہ رہا ہے، اسے قانونی طور پر مطلوبہ ڈچ کم از کم DGA تنخواہ کو مدنظر نہیں رکھنا ہوگا۔ اس کے علاوہ، ہمیں اس موضوع کے متعلق متعلقہ کیس قانون میں بیرون ملک رہنے والے DGA کے لیے کم از کم اجرت کے بارے میں کچھ نہیں ملتا ہے۔ اس کا مطلب یہ ہے کہ ڈی جی اے خود کو تنخواہ دینے کا پابند نہیں ہے۔ مزید برآں، خیالی ڈی جی اے کی تنخواہ نیدرلینڈز میں قابل ٹیکس نہیں ہے۔ لہذا اگر کوئی ڈچ ڈی جی اے جو بیرون ملک رہتا ہے تنخواہ لینا چاہتا ہے، تو وہ ایسا کرنے کے لیے آزاد ہیں۔ یہ کہنے کی ضرورت نہیں کہ اس تنخواہ پر نیدرلینڈز میں ٹیکس لگایا جائے گا۔

2.2 منافع

ایک ڈی جی اے کو ظاہر ہے کہ روزی روٹی کے لیے رقم وصول کرنی پڑتی ہے۔ براہ کرم نوٹ کریں کہ ہر وہ چیز جو ڈی جی اے کو ملتی ہے، جسے 'تنخواہ' کے طور پر درجہ بندی نہیں کیا جا سکتا، ڈیویڈنڈ کہلاتا ہے۔ کافی سود کی صورت میں ڈیویڈنڈ، جو اس وقت ہوتا ہے جب آپ کسی کمپنی کے حصص کی کل رقم کا 5% یا اس سے زیادہ کے مالک ہوتے ہیں، ڈچ ٹیکس قانون کے مطابق 26,9% کی شرح سے ٹیکس لگایا جاتا ہے۔ جب ہم اٹلی میں رہنے والے DGA کو دیکھتے ہیں، تو ہمیں ہالینڈ اور اٹلی کے درمیان ٹیکس کے معاہدے کی دوبارہ چھان بین کرنی چاہیے تاکہ یہ معلوم کیا جا سکے کہ ڈیویڈنڈ پر کہاں ٹیکس لگایا جاتا ہے۔ ٹیکس معاہدے کے آرٹیکل 10 میں، ہم دیکھتے ہیں کہ دوسرے ملک میں ڈیویڈنڈ پر ٹیکس لگایا جاتا ہے، یعنی جہاں DGA رہتا ہے، اس معاملے میں اٹلی۔ بہر حال، نیدرلینڈز کو بھی 15% کی شرح کے خلاف ٹیکس ڈیویڈنڈ کی اجازت ہے۔ دوہرے ٹیکس سے بچنے کے لیے، نیدرلینڈز میں ادا کردہ ٹیکس اٹلی میں کٹوتی کے قابل ہے۔

3. ساخت

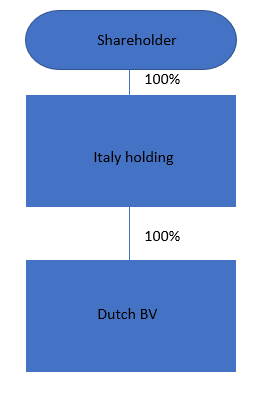

اب جب کہ ہم جانتے ہیں کہ ہر چیز پر کس طرح ٹیکس لگایا جاتا ہے، ہم اس بات پر گہری نظر ڈال سکتے ہیں کہ کس طرح کمپنی کو خود ہی زیادہ مؤثر طریقے سے تشکیل دیا جائے۔ اس منظر نامے میں منتخب کرنے کے لیے دو اختیارات ہیں۔ پہلا آپشن یہ ہے کہ اٹلی میں ایک ہولڈنگ کمپنی شروع کی جائے، اور اپنے آپ کو یہ ڈیویڈنڈ دینے سے پہلے اس ہولڈنگ کے ساتھ ڈیویڈنڈ حاصل کریں۔ دوسرا آپشن بغیر کسی اضافی ہولڈنگ کے براہ راست ڈیویڈنڈ وصول کرنا ہے۔ ہم ذیل میں مزید تفصیل سے دونوں اختیارات کا خاکہ اور وضاحت کریں گے۔

3.1 اٹلی ہولڈنگ

جب آپ ہماری نظریاتی صورتحال میں اطالوی ہولڈنگ کا انتخاب کرنے کا فیصلہ کرتے ہیں، تو ڈچ BV پھر نیدرلینڈز میں کارپوریٹ ٹیکس ادا کرتا ہے۔ اس کے بعد، آپ کے پاس ٹیکس کے بعد کمائی باقی رہ جاتی ہے، اور آپ شیئر ہولڈر کو ڈیویڈنڈ ادا کر سکتے ہیں۔ اطالوی ہولڈنگ. عام طور پر، ڈچ ٹیکس حکام ڈیویڈنڈ پر ٹیکس کے طور پر 15% روک لیں گے۔ لیکن اس معاملے میں، ڈچ ٹیکس قانون ہالینڈ میں ٹیکس ادا کیے بغیر، اطالوی ہولڈنگ کو مکمل 100% ڈیویڈنڈ ادا کرنے کا امکان پیش کرتا ہے۔

یہ تبھی ممکن ہے جب درج ذیل شرائط پوری ہوں:

- حصص ٹیکس سے بچنے کی وجہ کے بغیر رکھے جاتے ہیں۔

- ڈھانچے کا انتخاب کاروباری اور/یا تجارتی وجہ سے کیا جاتا ہے نہ کہ ٹیکس کی وجہ سے، جیسے ٹیکس سے بچنے کی وجہ سے۔

یہ آخری شرط، اصولی طور پر، آپ کو ڈچ ٹیکس حکام کے ساتھ بات چیت کرنے پر مجبور کر سکتی ہے، حالانکہ ہم نے پہلے ایسا کوئی کیس نہیں دیکھا۔ ذہن میں رکھیں کہ ٹیکس چوری نیدرلینڈز میں بھاری جرمانے کا باعث بن سکتی ہے، اور، بدترین صورت حال میں، جیل کا وقت۔

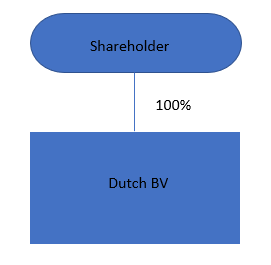

3.2 درمیان میں کوئی انعقاد نہیں۔

اطالوی ہولڈنگ کے لیے انتخاب نہ کرنے کی صورت میں، اوپر کی تصویر ہمیں کمپنی کے لیے متبادل ڈھانچہ دکھاتی ہے۔ شیئر ہولڈر براہ راست ڈچ BV سے ڈیویڈنڈ وصول کرے گا۔ اس صورت میں، نیدرلینڈز میں 15% ٹیکس لگایا جائے گا، جو پھر اٹلی میں کٹوتی کے قابل ہے، کیونکہ دوہرے ٹیکس سے بچنے کے حوالے سے موجودہ قوانین کی وجہ سے۔ شیئر ہولڈر واضح طور پر اٹلی میں موصول ہونے والے ڈیویڈنڈ پر ٹیکس بھی ادا کرے گا۔

4. نتیجہ

مختصراً، ہم یہ نتیجہ اخذ کر سکتے ہیں کہ ڈی جی اے کے لیے فرضی ملازمت اور تنخواہ جیسی کوئی چیز نہیں ہے جس مثال پر ہم نے ابھی بحث کی ہے۔ اس کا مطلب یہ ہے کہ ڈی جی اے کو خود کو تنخواہ ادا کرنے کی ضرورت نہیں ہے لیکن وہ اس کے بجائے ڈیویڈنڈ ادا کرنے کا انتخاب کر سکتا ہے۔ لہذا، ڈی جی اے تنخواہ کے حصے کے لیے ڈچ انکم ٹیکس ادا کرنے سے بچ سکتا ہے۔ جب وہ، تاہم، خود کو تنخواہ ادا کرنے کا انتخاب کرتے ہیں، تو اس پر نیدرلینڈز میں ٹیکس کی شرح 37,07% اور 49,5% کے درمیان، تنخواہ کی اونچائی پر منحصر ہے۔

کسی کے منتخب کردہ ڈھانچے پر منحصر ہے، وصول شدہ ڈیویڈنڈ یا تو اٹلی میں، یا نیدرلینڈز اور اٹلی میں ٹیکس لگایا جائے گا۔ جب اطالوی ہولڈنگ ڈیویڈنڈ وصول کرتی ہے، تو نیدرلینڈ ڈیویڈنڈ پر ٹیکس نہیں لگائے گا، لیکن صرف ان شرائط کے تحت کہ اطالوی ہولڈنگ ٹیکس سے بچنے کے لیے ڈچ BV میں حصص نہیں رکھتی، اور دوسری بات یہ کہ منتخب کردہ ڈھانچہ کا انتخاب کیا جانا چاہیے کیونکہ کاروباری یا تجارتی وجوہات کی بنا پر۔ جب شیئر ہولڈر ڈچ BV سے براہ راست ڈیویڈنڈ وصول کرتا ہے، تو نیدرلینڈ اس ڈیویڈنڈ پر 15% کی شرح سے ٹیکس لگائے گا۔ ٹیکس معاہدے کی وجہ سے اور دوہرے ٹیکس سے بچنے کی وجہ سے، اٹلی میں یہ کٹوتی ہو گی اور ڈیویڈنڈ پر اٹلی میں ٹیکس لگایا جائے گا۔

خلاصہ

- اٹلی میں ہولڈنگ کمپنی اور نیدرلینڈ میں BV

اگر آپ کی NL میں کمپنی ہے اور اٹلی میں ہولڈنگ ہے، تو ہالینڈ میں 0% ڈیویڈنڈ ادا کرنا ممکن ہے۔ مثال کے طور پر: Giovanni نام کے ایک کلائنٹ کی اٹلی میں ایک کمپنی ''Armani Holding'' ہے، اور وہ ہالینڈ میں BV ''Armani Netherlands'' کا بھی مالک ہے۔ وہ €100.000 منافع کماتا ہے۔ اس کے بعد وہ نیدرلینڈز (€15) میں 15.000% کارپوریٹ ٹیکس ادا کرتا ہے۔ ٹیکس لگانے کے بعد، €85.000 منافع باقی ہے۔ وہ اس کا استعمال اپنی اطالوی ہولڈنگ کمپنی کو €85.000 منافع کی ادائیگی کے لیے کرتا ہے۔ اس پر ٹیکس نہیں لگایا جائے گا۔ یہ 0% یوروپ میں ماں بیٹی کی ہدایت کی وجہ سے ہے (اگر آپ کی ہولڈنگ کمپنی کو بطور ذیلی ادارہ رکھتی ہے تو کوئی ٹیکس نہیں ہے)۔ اور پھر یہ رقم اس کی اطالوی ہولڈنگ کمپنی نے وصول کی۔ اگر وہ اپنی اطالوی ہولڈنگ کمپنی سے ذاتی طور پر ادائیگی کرنا چاہتا ہے تو اسے اٹلی میں باقاعدہ ٹیکس ادا کرنا ہوگا۔

- اطالوی شیئر ہولڈر/ڈائریکٹر اور نیدرلینڈز میں BV

اس معاملے میں، جیوانی نیدرلینڈ BV کا براہ راست مالک ہے، لیکن وہ اٹلی میں رہتا ہے۔ تو: جیوانی "ارمانی نیدرلینڈز" کے 100% شیئر ہولڈر ہیں۔ اس منظر نامے میں، وہ اتنا ہی منافع کماتا ہے، اور پھر خود کو €85.000 ڈیویڈنڈ ادا کرتا ہے۔ اگر وہ ہولڈنگ کا مالک نہیں ہے، تو وہ نیدرلینڈز میں 15% ڈیویڈنڈ ٹیکس ادا کرے گا۔ اس کا مطلب ہے کہ وہ ٹیکس کی مد میں (€85.000 * 15% = €12.750) ادا کرے گا۔ اور €72250 جیوانی نے اپنے اطالوی ذاتی بینک اکاؤنٹ پر وصول کیے ہیں۔ اسے یہ معلوم کرنا پڑے گا کہ اٹلی میں اس معاملے میں ذاتی انکم ٹیکس کی رقم کتنی ہے۔

- ڈی جی اے کی تنخواہ

تو، یہ ڈی جی اے کی مطلوبہ تنخواہ کے ساتھ کیسے کام کرتا ہے؟ اس حقیقت کی وجہ سے کہ جیوانی نیدرلینڈ کا رہائشی نہیں ہے، کم از کم تنخواہ کی ضرورت نہیں ہے۔ تاہم، اسے خود کو نیدرلینڈز سے ڈائریکٹر کی تنخواہ ادا کرنے، اور نیدرلینڈز میں ٹیکس ادا کرنے کی اجازت ہے، لیکن یہ اختیاری ہے۔ اگر آپ کے کوئی سوالات ہیں تو بلا جھجھک رابطہ کریں۔ Intercompany solutions اس موضوع کے بارے میں مزید تفصیلی معلومات کے لیے۔